İHRACAT FAKTORİNGİ

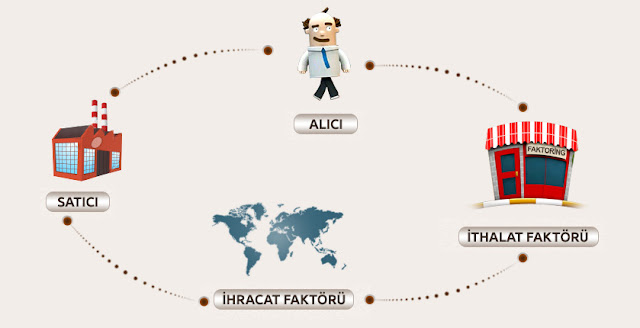

Faktoring iç ve dış ticaret işlemlerine uygulanan ve özellikle kısa vadeli mal satışlarında başvurulan, faktoring hizmetini talep eden müşteri, hizmeti veren faktör ve müşteri alacaklarının yönelmiş olduğu borçlu arasında gerçekleşen bir finansman yöntemidir.

İhracat faktoring'inin, mal mukabili yani vadeli satış yapılan müşterinin, yurtdışında bulunmasının haricinde genel olarak yurtiçi yapılan bir faktoringden farkı yoktur.

Faktoring ihtiyacı, üretici ya da satıcı firmanın nakit akışını hızlandırmak için belli bir bedel karşılığında vade karşılığı yaptığı satış bedelini faktor firmadan tahsil etmesi işlemidir. Satıcı firma aynı zamanda vadeli satışın doğurduğu tahsilat risklerini de faktora devretmiş olur.

TÜRK EXIMBANK

Bu limit dahilinde SSRK işlemi yapılmasının haricinde, normal vadeli satışlar içinde ihracat sigortası sağlamış olur. Yani Eximbank faktoringle aynı klasmandaki SSRK hizmetinin yanı sıra, vadeli yurt dışı satışları, ihracat sigortası ile satışa konu fatura rakamının belli bir yüzdesini kapsayacak şekilde koruma hizmeti verir.

Eximbank sigorta poliçesi kapsamına aldığı ihracat alacakları için bir SSRK başvurusu yapıldığında (Her sevkiyat için ayrı ayrı yapılır) kredilendirmeye uygun bulursa ve yurtdışındaki müşterinin de, alacağın Eximbank'a devredildiğine ilişkin hazırlanmış olan bir metni imzalaması karşılığında SSRK devreye girer ve ihracatçı fatura bedelinin %85'ini Eximbank'dan peşin olarak alır.

İhracatçının bu işlem için ödediği komisyon, faturanın vadesine, döviz cinsine ve benzer bir takım etkenlere bağlı olarak ortalama %1,5-%2 arasında bir rakama tekamül eder.

FAKTORING HİZMETLERİ

Faktoring Alacak Yönetimi: Faktor firma, alıcıların ödeyememe riskini üstlenerek, vadeli satış sonucu oluşan alacağı garanti altına alır. İhracatçının alacak hesabının yönetimi, satış kayıtlarının tutulması ve faktora devredilen alacak oranında tahsil edilememe riski barındıran alacak riskinin firmanın üzerinden kalkması anlamına gelir

Faktoring Tahsilat Yönetimi: Faktora devredilen alacakların takip ve tahsilat yükü ihracatçının üzerinden kalkacaktır. Bu şekilde bu işlere ayrı bir personel ya da departman ayrılmasına gerek kalmayacaktır.

Faktoring Nakit Yönetimi: İhracatçı firma, faktora devredilen satış faturalarının belli bir yüzdesini faktordan hemen tahsil etmiş olur. Bu şekilde bilançoya bağlı kullanılamayan alacaklar nakde yani sermayeye dönüştürülür. Faktoring sayesinde, dış kaynağa gerek kalmadan esnek bir finansman sağlanmış olunur.

FAKTORING NASIL KULLANILIR

İhracata konu mal ve hizmet üreten tüm firmalar faktoring kullanabilir. Bu noktada, vadeli yani mal mukabili olarak yapılan ihracatlar yani yurtdışı satışlara bağlı olarak kesilen faturalar ve gerekli evraklarla faktoring firmalarına başvurmak yeterli olacaktır.

Türk Parası Kıymetini Koruma Hakkında 32 sayılı Karara ilişkin 2008-32/34 sayılı Tebliğ’in 11. madde 11. fıkrasına göre, bankalar ve faktoring şirketleri, ihracatçıların mevcut ihracatlarına istinaden kestikleri vadeli faturalara veya sonraki bir tarihte oluşacak alacaklarını devralarak, ihracatçı firmalara döviz üzerinden fon kullandırılabilir.

Buna göre, bankalar ve faktoring şirketlerince faktoring sözleşmesine istinaden ihracatçılara döviz ya da Türk Lirası üzerinden ödeme yapılabilir.

Buna göre, bankalar ve faktoring şirketlerince faktoring sözleşmesine istinaden ihracatçılara döviz ya da Türk Lirası üzerinden ödeme yapılabilir.

İHRACATTA FAKTORING AVANTAJLARI

- Vadeli ihracat faturalarının tahsilat riskini faktoring firmasına devreden işletmeler, sermayelerini arttırmış ve alacak risklerini daraltmış olmaları sayesinde yurtiçi ve yurtdışı pazarlarını genişletebilir.

- Faktoring firmasından alınan ön ödeme ile ihracatçı, yeni siparişler için gerekli hammaddeleri peşin ödemeye bağlı iskontolarla alarak üretim maliyetlerini düşürür. Bu şekilde kar marjlarıda artar

- Alacaklar, stoklar ve ticari borçlar azalır, işletmenin yaratabildiği işletme sermayesi artar. Bilanço daha likit hale gelir.

- Faktoring sayesinde riskler azaldığı ve vadeli satışlardan nakit girdi sağlanabildiği için alıcılara vade tanınabilir, vadeli satış yapılabildiği için ihracatçının rekabet gücü artar.

- İhracat sonrasında faktoring firmasından alınan ön ödeme döviz olacağından, kambiyo dosyası hemen kapatabilir ve KDV başvurusu hemen yapılabilir.

- Faktoring işlemi ile sağlanan finansmanın maliyeti ticari kredilere (vade farkı) göre daha ucuz olduğundan vadeli satışlardan ilave kazançlar sağlanabilir.

- Yurt dışındaki alıcılar akreditif açmaktan kurtulur, ödemeyi kendi ülkesindeki muhabir faktora yaparak zamandan ve paradan tasarruf eder, alım gücü artar.

- Mal mukabili satışlar kolay ve güvenli hale gelir.

- Güvenilir istihbarat ve enformasyon sonuçlarına göre, satışlarını kredibilitesi ve mali gücü yüksek alıcılara yapan ihracatçılar, alıcıların mali durumundan haberdar olurlar.

- İhracatçı firmalar vadeli satışlardan doğan alacakların tahsilatı için eleman ve kaynak ayırmaktan ve muhtemel riskleri düşünmekten kurtulur. Nakit girdi sağlandığı için muhtemel yatırımlarda kullanılabilir.

- İhracat satışlarına dair muhasebe yükü azalacağından, işletmenin idari giderleri düşer, ve mevcut personelin daha verimli işlerde kullanılması sağlanabilir.

- Yurtiçi satışlarda faktoring işlemleri %5 BSMV (Banka Sigorta Muamele Vergisi) tabi, %3 KKDF (Kaynak Kullanım Destekleme Fonu) muaftır.

- Bir kredi türü olmayan faktoring, bilançonun sadece aktif kısmında bir harekete neden olur. Alacakları düşürürken bilançonun daha likit olmasını sağlar, işletmenin kredibilitesini artırır.

- İşletmeler yurtdışı satışlarında, vadeli ve mal mukabili satış yaparak rekabet şanslarını ve satış hacimlerini artırma şansına sahip olurlar.

FAKTORING MASRAFLARI NELERDİR

Faktoring işlemlerinde genel olarak iki başlık altında ücretlendirme yapılır.

Faktoring Yönetim Bedeli (Faktoring Komisyonu): Faktoring firmasının başvurulan alıcı firma için yaptığı kredibilite araştırması, vadeli satışı devraldığı için üstlendiği risk, vadeli satışa konu olan faturalara dair alacak hesaplarının tutulması, tahsilatı, satıcının temlik etmiş olduğu alacaklar üzerinden alınan komisyondur.

Fatura bedeli üzerinden %0.5 ile %1,5 arasında değişen oranlarda faktoring komisyonu kesilir

Fatura bedeli üzerinden %0.5 ile %1,5 arasında değişen oranlarda faktoring komisyonu kesilir

Faktoing Faiz Oranı: İhracatçı firma tarafından kullanılan finansman maliyetlerini kapsar ve kullanılan finansmanın günlük bakiyesi üzerinden hesaplanır.

Yorumlar

Yorum Gönder